一人暮らしでマンションは買った方がいいのか、借りた方がいいのかを検証してみました。

マンション購入は結婚してからと考える方が多いと思いますが、マンションを買うということは資産形成のひとつの手段としてとらえると、むしろ一人暮らしでも若いうちに購入した方がいいのではないかという考え方もあります。若いうちに買うと、時間を味方にできますし。

そこで、ひとり暮らしの方が、賃貸に住み続けた場合と中古マンションを購入して売却した場合の6年間のシミュレーションをしてみました。

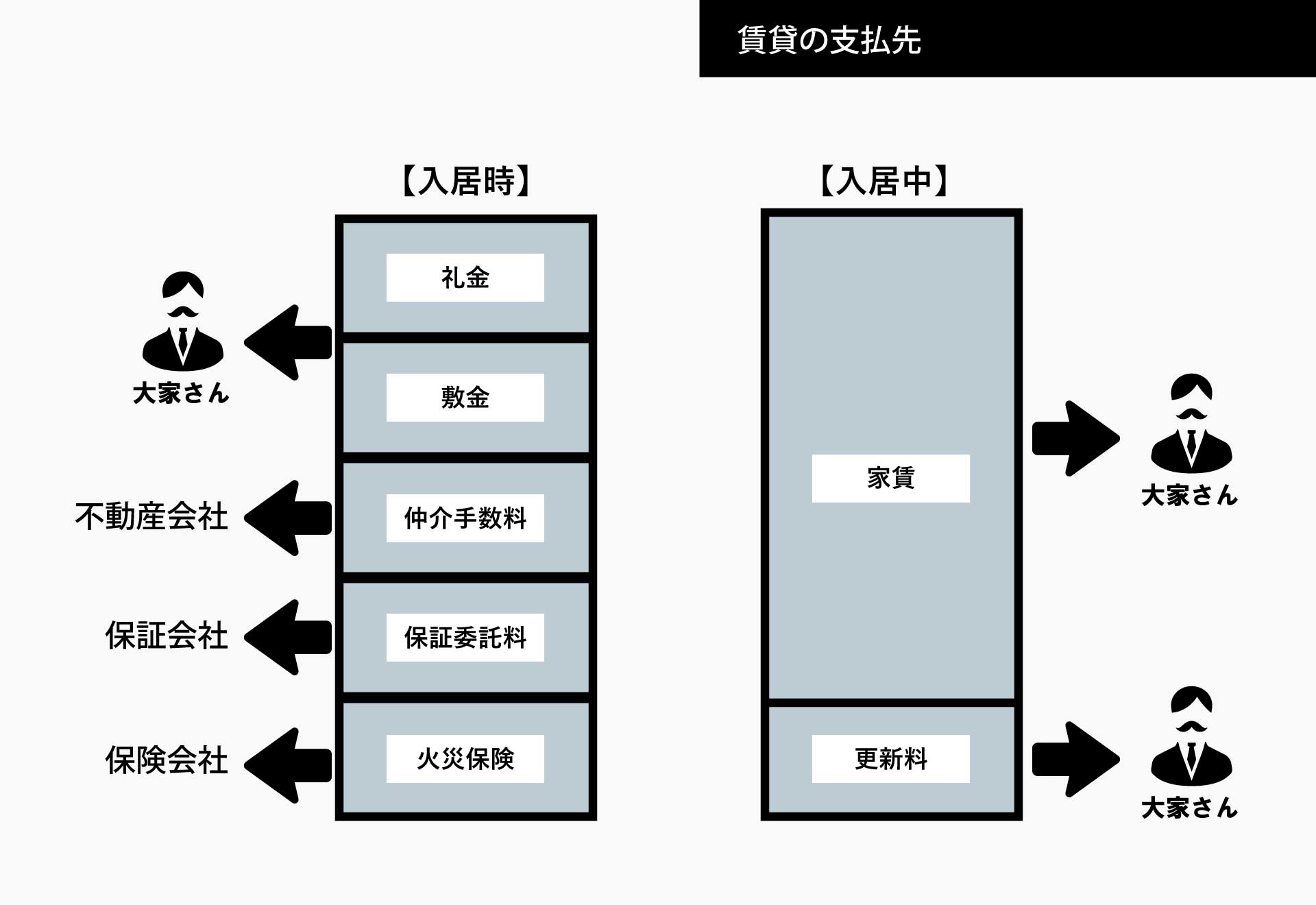

賃貸に6年間住んだ場合に支払った総額と支払先

例:目黒区にある26㎡の賃貸マンション

賃料:月額90,000円

口座引落手数料:月額330円

【入居時の費用】

礼金:1ヶ月/敷金:1ヶ月/仲介手数料:賃料の1ヶ月相当額(税別)

保証会社初回保証委託料:賃料の50%/火災保険21,000円/24時間駆付サービス利用料:16,500円

【更新時の費用】

更新料:新賃料の1ヶ月/継続保証委託料:毎年1万円/火災保険21,000円/24時間駆け付けサービス利用料:16,500円

入居時に支払う費用は、361,500円、2年毎に支払う費用は、147,500円。

一年間で支払う賃料等は、1,083,960円。6年間では、6,503,760円。

6年間で更新は2回なので、入居してから6年間で支払うお金の総額は、

361,500円+147,500円×2+6,503,760円=7,160,260円(約716万円)となります。

支払先は、オーナー、不動産会社、保険会社、保証会社となりますが、返還される敷金の一部以外の全額が他人への支払いです。

中古マンションを購入して6年住んだ時の支払った総額と支払先

例:目黒区にある昭和60年築の新耐震基準で建てられた40㎡1LDKのリノベーション済み中古マンション

価格:32,000,000円

物件価格全額を住宅ローンで借りて、諸費用は自己資金。

金利は0.675%、借入期間35年

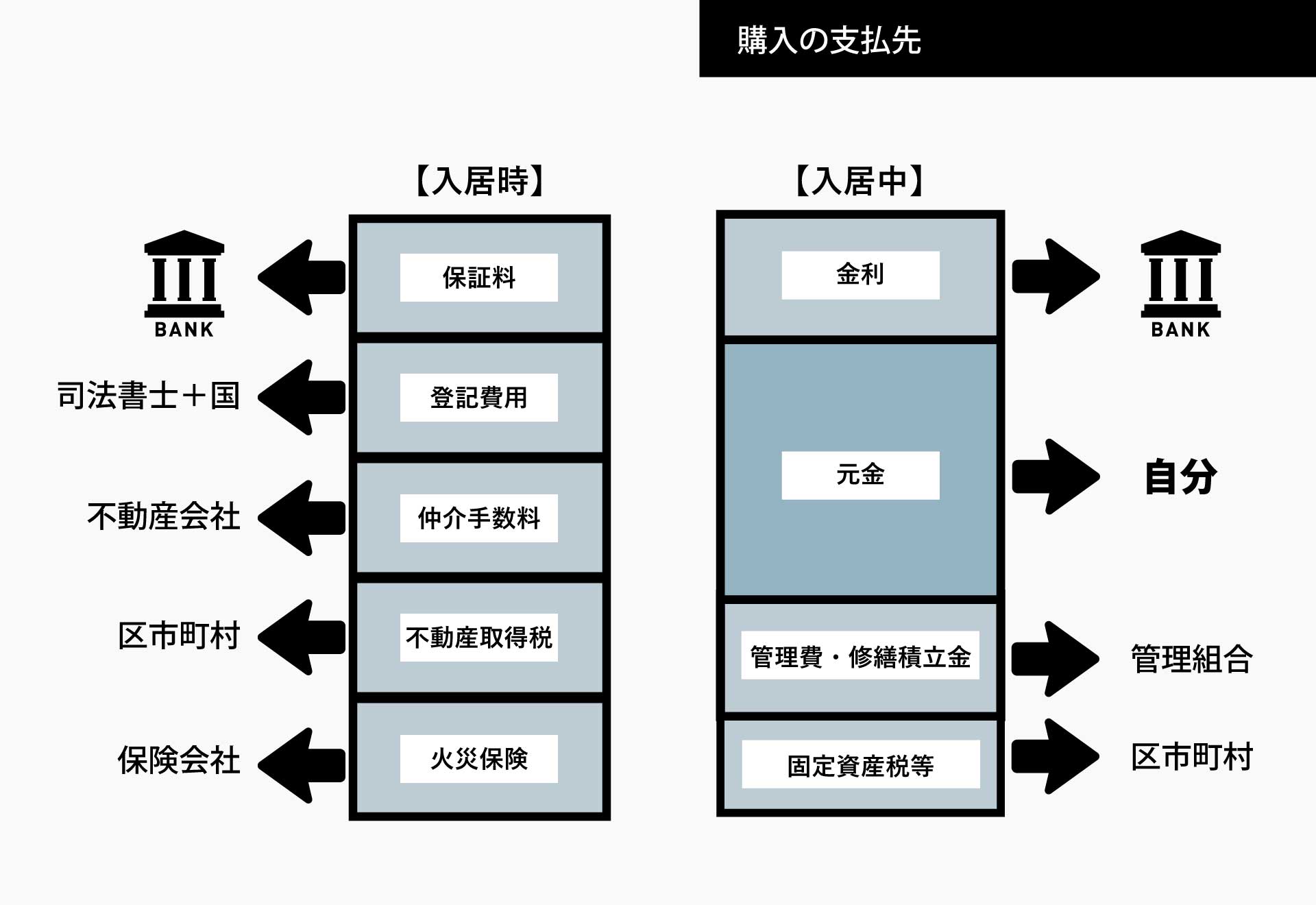

【購入時の費用】

仲介手数料;1,122,000円/登記費用:400,000円/保証料:640,000円/ローン事務手数料:33,000円/火災保険(火災10年・地震5年):100,000円/不動産取得税:150,000円

【保有時の費用】

住宅ローン返済:月額85,566円/管理費:月額7,000円/修繕積立金:月額9,000円/固定資産税・都市計画税:年額60,000円

※登記費用(登録免許税)と不動産取得税の軽減措置は、新耐震基準ですが、50㎡未満となりますので、適用対象外となります。

※不動産取得税や固定資産税・都市計画税は、マンションの敷地面積や戸数、立地などの条件により異なりますので、エリアや築年数、面積が同じようなマンションでも、一定ではありません。

購入時に支払う金額は、2,445,000円、購入後の一年間に支払う金額は、1,278,792円。

6年間で支払う金額の合計は、2,445,000円+1,278,792円×6=10,117,752円(約1,012万円)となります。

支払先は、購入時の費用は、金融機関・保険会社・不動産会社・行政とほとんど他人ですが、保有時の費用は、管理組合と行政・金融機関、そして自分と、他者と自分と2か所に分かれます。

住宅ローン返済の元金分は自分への積み立て

住宅ローン返済は、借入をした金融機関に毎月支払います。では、元金分の支払先が自分とはどういうことでしょうか。

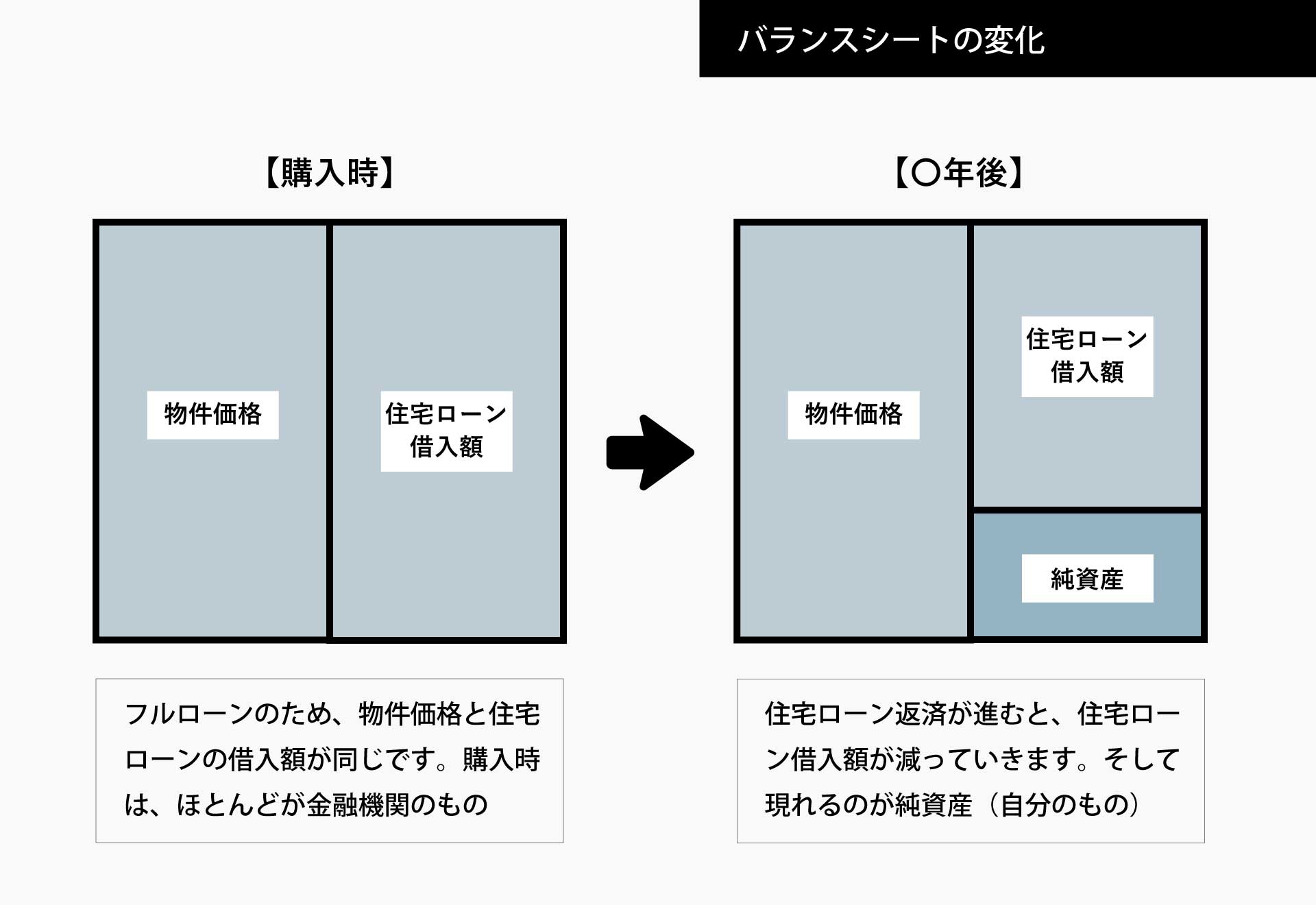

分かりやすくしたのがバランスシートで示した下の図です。

毎月の住宅ローン返済の内訳には、金利と元金の2つがあります。金利は、金融機関に支払う手数料のようなもの。元金は、借りた金額そのもの。元金が減れば、住宅ローンの額も減ります。減った部分に現れるのが、純資産(自己資金の部分)。

フルローンで購入した当初は、ほぼ金融機関のものだった物件が、ローン返済が進むと、純資産(自己資金の部分)が現れ、物件には、金融機関のお金の部分と自分のお金の部分に分かれていきます。

購入時と同じ物件価格で売却すれば、住宅ローン借入額を差し引いた純資産が手元に残るわけですから、住宅ローン返済は、元金分は自分への支払(積み立て)となるわけです。

一人暮らしで賃貸に住むのと買って住むのと6年間のお金の比較

6年後に引っ越しを考えました。

賃貸の場合は、家賃等毎月支払い続けた費用は、一切戻って来ません。

仮に購入時から300万円下がって2,900万円で売却したとします。

6年後の住宅ローン残債は、約2,700万円。

2,900万円から2,700万円を差し引いて、200万円が残り、そこから仲介手数料や金融機関への返済手数料の合計約110万円を差し引くと、90万円が手元に残ります。

売却価格-ローン残高-売却諸費用=手元に残るお金

2,900万円-2,700万円-110万円=90万円

購入時の自己資金は、諸費用の244万5,000円。保有時に支払った金利は120万円、売却時に手元に残るお金は90万円。

購入か売却まで、自分の手元から出ていって他者に払い戻ってこないお金を計算すると、

購入時の諸費用+保有時の利息分―売却時に手元に残る額=他者に払い戻ってこないお金

244万5,000円+120万円-90万円=274万5,000円

となります。

賃貸の場合は、716万円が自分の手元から出て行ってしまいますので、441万5,000円分だけ購入した方が節約できたことになります。

6年間で支払った額は、賃貸716万円、購入1,012万円となります。

購入した方が296万円多くなりますが、自分の手元から出ていったお金で比べると、441.5万円購入した方がお得な計算になります。

支払額は、買う方が296万円多い

戻ってこないお金は、借りる方が441.5万円多い

支払う額は購入の方が多くなりますが、自分への支払い(元金分)も含まれているため、自分以外の他者に支払い戻ってこない額で比べると、売却時に値下がりしたとしても、圧倒的に購入した方が少なく済む計算になりました。

賃貸と購入どっちがお得かを考える時は、支払う額だけでなく、支払い先にも目を向けて考えることも、自分にとってどっちが正しい選択なのか、しっかり判断するうえで大切なのではないでしょうか。