住宅ローンと家賃について比較している記事はよく見かけますが、単に額の差についての説明のものが多いような気がします。ここでは、住宅ローン返済と家賃の、それぞれの性質の違いについて解説していきます。

- 住宅ローンは借金、借金は怖い?

- 家賃と住宅ローンの返済の違いを投資的な視点で見ると

- 金融機関への返済額の内訳

- 収支計算表だけでなく貸借対照表の視点で考える 元金返済分は資産に変わるもの

- 賃料とローン返済の性質の違いを比較してみよう

- 住宅ローンは怖くない。きちんと仕組みを理解して、資産形成に役立てよう

住宅ローンは借金、借金は怖い?

中古マンションだけでなく、住宅を購入するときは、資金調達の手段として金融機関から住宅ローンを借りる方がほとんどだと思います。

長年、多くの方々に住宅購入のアドバイスをしてまいりましたが、やはり住宅ローンに対して不安を感じている方が多いように感じます。

「失敗しない住宅ローンの組み方」を伝授する本やウェブサイトを目にしますが、単に支出の比較だけをしているものが多いような気がします。そこで今回は少し視点を変え、投資的な視点から住宅ローンを見てみようと思います。

家賃と住宅ローンの返済の違いを投資的な視点で見ると

ご相談に来られる方が、住宅購入の判断基準や住宅ローンの金額を決める基準のひとつに、

「今払っている家賃」>「毎月の住宅ローン返済額」が挙げられます。

確かに、今払っている家賃より月々の返済額が低くなれば、手元に残るお金にゆとりが生まれ、家計も助かることは間違いありません。

ただし、これはあくまでも、キャッシュフロー(=現金の流れ)である「収入-支出」の視点だけで考えた場合です。

投資的な視点で考えると、家賃と住宅ローン返済には、決定的に違う要素があるのをご存知でしょうか。

それは、家賃は100%他者(オーナー)に支払うものですが、住宅ローン返済は、金融機関に支払うと同時に、自分の将来に対しても支払いをしているということです。

金融機関への返済額の内訳

例えば、世田谷区で70㎡程の、4,500万円の中古マンションを、4,500万円の住宅ローン(金利0.65% 期間35年 元利均等返済)で購入したとします。

※住宅ローンの条件は平成30年12月の参考値です。

毎月の返済額は、119,821円。1年間返済すると、初年度は、1,437,852円を金融機関に返済したことになります。内訳は元金1,148,770円、利息289,082円で、ローン残高43,851,230円となります。

例:4,500万円の中古マンションを住宅ローンで4,500万円を借りて購入

住宅ローンは、金利0.65% 期間35年 元利均等返済

毎月の返済額119,821円 1年間の返済額1,437,852円。

1年間の返済額の内訳 元金1,148,770円、利息289,082円

ローン残高43,851,230円

ここで、金融機関の返済額に、元金と利息の内訳があることに注目してください。

元金は、マンション購入時に借りた4,500万円に充当する分。ですから、4,500万円から1,148,770円を1年間で返済し、残りが43,851,230円となりました。

金利は、お金を借りることで、金融機関に支払う手数料です。ですから、1年間で289,082円の手数料を支払ったということになります。

金利は、銀行に支払ったら、手元には戻ってきません。

では、元金分はどうなのでしょうか。

収支計算表だけでなく貸借対照表の視点で考える 元金返済分は資産に変わるもの

4,500万円の物件を4,500万円借りて買いました。その時点では、4,500万円はまだ金融機関の資産です。しかし、1年経って約115万円を返済すると、金融機関の資産は4,385万円に減ったことになります。

ということは、もし物件の価値が1年前と変わらず4,500万円のままだとしたら、金融機関の資産(借入金額)は4,385万に減っていますので、売却すると115万円が手元に残ります。

初年度の1年間で金融機関に返済したのは143万7,852円。ですが、売却すると115万円はご自身のもの(つまり資産)になります。これが元金返済は将来の自分に支払う分という意味です。

家賃とローン返済の性質の違いを比較してみよう

同じ物件を借りたとします。相場から考えると家賃は17万円くらいでしょうか。

いや、相場は17万円程ですが、比較しやすくするために返済額とほぼ同額の12万円としましょう。

家賃12万円を12ヶ月払うと、144万円。これが大家さんに渡した額です。

返済額12万円を12ヶ月払うと、利息の約29万円は金融機関に支払う分、元金の約115万円が資産に変わる額となります。

家計から支出した金額は、どちらも144万円です。

しかし、他者に渡してしまい二度と手元に戻ってこないお金は、賃貸→144万円、購入→29万円となるわけです。

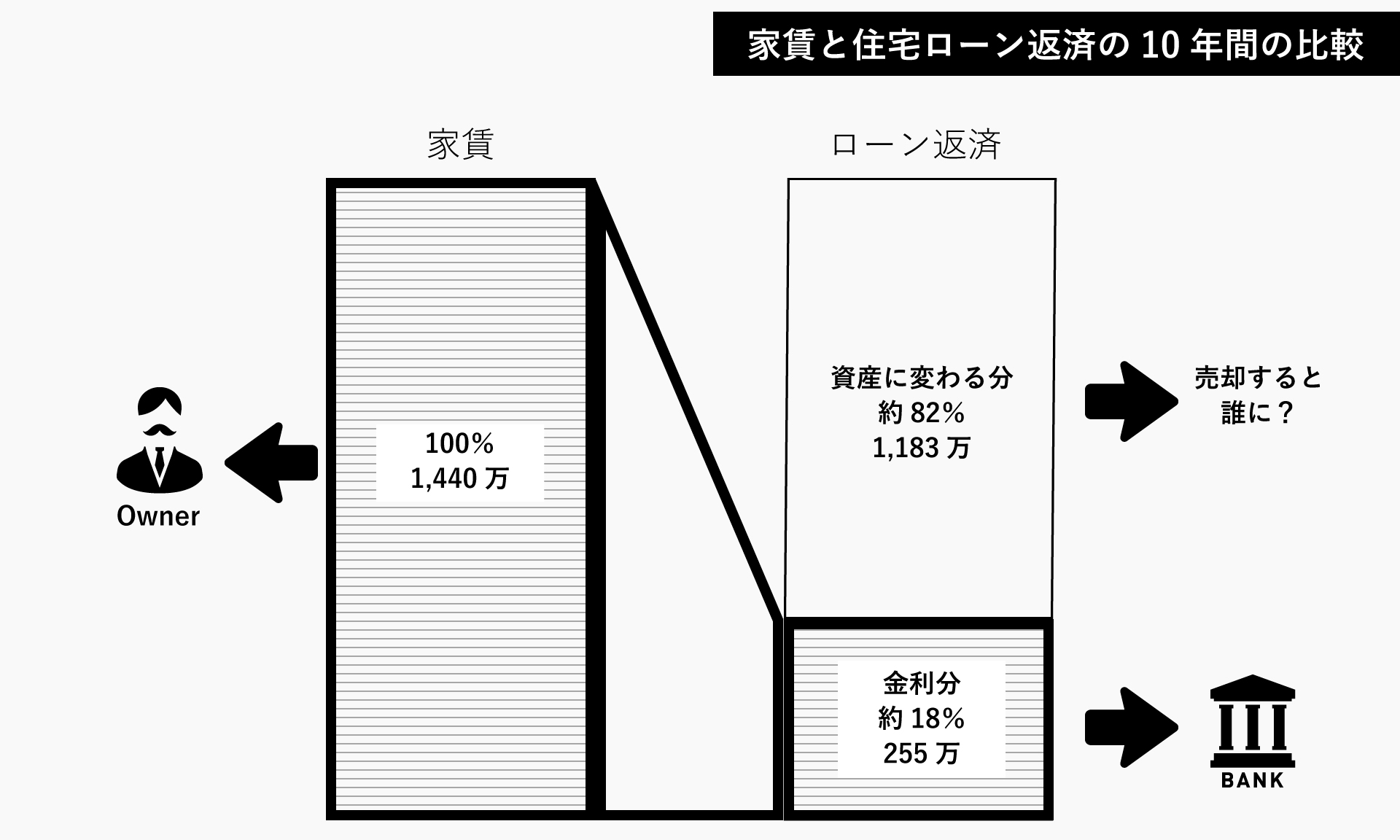

これが10年という期間だとこうなります。

【賃貸】 10年間の賃料1,440万円(=戻ってこないお金)

【購入】 10年間の返済額 1,437万8515円(内訳:元金返済分1,183万643円・利息分:254万7872円)→戻ってこないお金は、254万7872円。

10年後に、購入時と同じ4500万円で売却できると、手元に1,183万643円が残る計算になります。

元手0円でスタートした住宅購入が、10年後には1,183万円の資産となっているということです。

※家賃と住宅ローン返済の性質の違いを比較しているため、購入・売却時の諸費用や保有時に発生する費用は考慮していません。

住宅ローンは怖くない。きちんと仕組みを理解して、資産形成に役立てよう

今回は、投資的な視点から、100%他者に支払うことになる賃料とは異なり、ローン返済には、金融機関の手数料と、将来の自分の資産という2つの支払先があるということをお伝えしました。

住宅ローンによって、自己資金の少ない人でも購入する機会が増え、住宅の流動性が高まりました。また、住宅ローンを利用することで、少ない自己資金で大きな資産を生み出すことも可能となりました。

仮に購入金額と売却金額が同じであれば、元金の返済だけで、資産を生み出すことが可能になります。

住宅ローン自体は決して怖いものではありません。むしろ、多くの人に資産形成の機会を与えてくれるものです。それが問題となるのは、ローンの元金返済による資産化スピードと、ローンの対象となる不動産の市場価格の下落スピードに大きな差が生まれてしまった時や、月々の返済額がご自身の返済資力を超えている時です。

その点をきちんと理解し、購入時の資金計画や返済計画を組み立てれば、住宅ローンは怖いものなしです。

※文中に、購入や売却の事例が出てきますが、住宅ローンと家賃の金額を比較する記事ではありませんので、購入や売却時に発生する手数料や居住中に発生する、管理費・修繕費・更新料等は敢えて考慮していません。